Giá tính thuế GTGT là căn cứ quan trọng đầu tiên để tính thuế giá trị gia tăng đối với từng loại hàng hóa, dịch vụ. Trong bài chia sẻ ngày hôm nay, hãy cùng MISA meInvoice tìm hiểu chi tiết hơn về nguyên tắc và cách xác định giá tính thuế giá trị gia tăng của một số đối tượng hàng hóa, dịch vụ cụ thể nhé.

Căn cứ tính thuế giá trị gia tăng và giá tính thuế giá trị gia tăng

1. Giá tính thuế GTGT là gì?

Để tính được số thuế phải nộp, doanh nghiệp hoặc kế toán cần xác định được giá tính thuế giá trị gia tăng và thuế suất. Đối với từng loại hàng hóa, dịch vụ sẽ có giá tính thuế GTGT khác nhau.

Về nguyên tắc cơ bản, giá tính thuế GTGT là giá bán chưa bao gồm thuế GTGT.

2. Thời điểm xác định thuế GTGT

Thời điểm phát sinh nghĩa vụ thuế hay chính là thời điểm xác định thuế GTGT được tổng hợp như sau:

| Đối tượng hàng hóa, dịch vụ | Thời điểm phát sinh nghĩa vụ thuế |

| Bán hàng hóa | Thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua, không phụ thuộc vào việc đã thu được tiền từ người mua hay chưa |

| Hàng hóa nhập khẩu | Thời điểm đăng ký tờ khai hải quan |

| Cung ứng dịch vụ | Thời điểm hoàn thành việc cung ứng dịch vụ hoặc thời điểm lập hóa đơn cung ứng dịch vụ, không phụ thuộc vào việc đã thu được tiền từ người mua hay chưa |

| Một số đối tượng hàng hóa, dịch vụ có thời điểm xác định đặc thù | |

| Dịch vụ viễn thông | Thời điểm hoàn thành việc đối soát dữ liệu về cước dịch vụ kết nối viễn thông theo hợp đồng kinh tế giữa các cơ sở kinh doanh dịch vụ viễn thông, nhưng chậm nhất không quá 2 tháng kể tháng phát sinh cước dịch vụ kết nối viễn thông. |

| Hoạt động cung cấp điện, nước sạch | Ngày ghi chỉ số điện, nước tiêu thụ trên đồng hồ để ghi trên hóa đơn tính tiền |

| Hoạt động kinh doanh bất động sản, xây dựng cơ sở hạ tầng, xây nhà để bán, chuyển nhượng hoặc cho thuê | Thời điểm thu tiền theo tiến độ thực hiện dự án hoặc tiến độ thu tiền ghi trong hợp đồng. |

| Xây dựng, lắp đặt bao gồm cả đóng tàu | Thời điểm nghiệm thu, bàn giao công trình, hạng mục, khối lượng xây dựng, lắp đặt hoàn thành, không phụ thuộc vào việc đã thu được tiền từ người mua hay chưa |

(Quy định tại Điều 8 Thông tư 219/2013/TT-BTC)

3. Đồng tiền xác định giá tính thuế GTGT

Giá tính thuế được xác định bằng đồng Việt Nam. Trường hợp người nộp thuế có doanh thu bằng ngoại tệ thì phải quy đổi ra đồng Việt Nam theo tỷ giá giao dịch thực tế tại thời điểm phát sinh nghĩa vụ thuế.

Từ ngày 01/01/2022, tỷ giá giao dịch thực tế sử dụng cho mục đích thuế được thực hiện theo quy định pháp luật về kế toán (Theo quy định tại điểm 2, điều 4 Thông tư 80/2021/TT-BTC hướng dẫn thi hành một số điều của Luật quản lý thuế).

Cụ thể, tỷ giá giao dịch thực tế quy đổi doanh thu bằng ngoại tệ ra đồng Việt Nam là tỷ giá mua của ngân hàng thương mại nơi doanh nghiệp chỉ định khách hàng thanh toán tại thời điểm phát sinh nghĩa vụ thuế (Điều 69 Thông tư 200/2014/TT-BTC) hoặc tỷ giá xấp xỉ với tỷ giá mua bán chuyển khoản trung bình của ngân hàng thương mại nơi doanh nghiệp thường xuyên có giao dịch (Điểm 3 điều 1 Thông tư 53/2016/TT-BTC).

4. Nguyên tắc xác định giá tính thuế GTGT

Nội dung tại Điều 7 Thông tư 219/2013/TT-BTC, Thông tư 119/2014/TT-BTC và Thông tư 26/2015/TT-BTC quy định một số thông tin về nguyên tắc xác định giá tính thuế GTGT như sau:

a, Về nguyên tắc, giá tính thuế GTGT là giá không bao gồm thuế GTGT

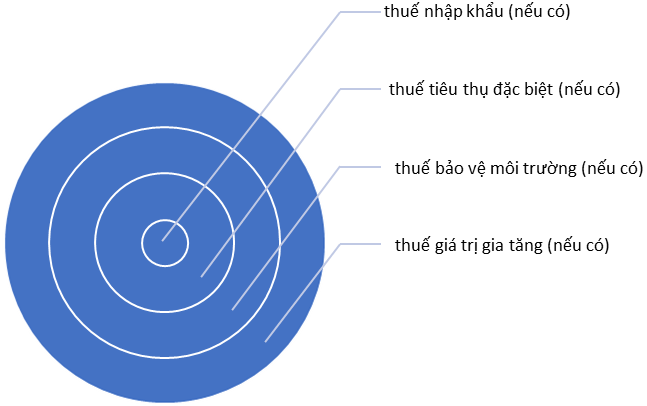

b, Đối với hàng hóa nhập khẩu tại khâu nhập khẩu: Khi xác định giá tính thuế trình tự xác định các sắc thuế lần lượt là: thuế nhập khẩu (nếu có), thuế tiêu thụ đặc biệt (nếu có), thuế bảo vệ môi trường (nếu có), thuế giá trị gia tăng (nếu có).

Trình tự xác định các sắc thuế lần lượt khi xác định giá tính thuế GTGT

Giá tính thuế giá trị gia tăng là giá nhập tại cửa khẩu + thuế nhập khẩu (nếu có) + thuế tiêu thụ đặc biệt (nếu có) + thuế bảo vệ môi trường (nếu có).

Giá nhập tại cửa khẩu được xác định theo quy định về giá tính thuế hàng nhập khẩu. Trường hợp hàng hóa nhập khẩu được miễn, giảm thuế nhập khẩu thì giá tính thuế GTGT là giá nhập khẩu cộng (+) với thuế nhập khẩu xác định theo mức thuế phải nộp sau khi đã được miễn, giảm.

c, Đối với hàng hóa, dịch vụ do cơ sở sản xuất kinh doanh bán ra: Giá tính thuế GTGT là giá bán chưa có thuế GTGT

- Xác định giá tính thuế trong một số trường hợp thường gặp:

+ Đối với hàng hóa bán theo phương thức trả chậm, trả góp; giá tính thuế GTGT là giá bán trả một lần chưa có thuế GTGT, không bao gồm các khoản lãi trả chậm, trả góp.

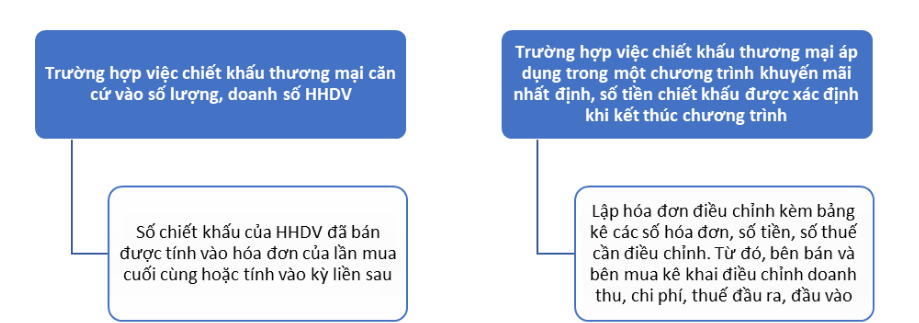

+ Trường hợp cơ sở kinh doanh áp dụng hình thức chiết khấu thương mại, giá tính thuế GTGT là giá bán đã áp dụng chiết khấu thương mại cho khách hàng.

Doanh nghiệp lưu ý 2 trường hợp dưới đây:

Các trường hợp doanh nghiệp cần lưu ý

>> Xem thêm: Hướng dẫn chi tiết về chiết khấu thương mại.

- Xác định giá tính thuế trong một số trường hợp khác:

| Trường hợp/Đối tượng | Giá tính thuế GTGT |

| 1. Hàng hóa, dịch vụ dùng để trao đổi, biếu, tặng, cho, trả thay lương | |

| Hàng hóa, dịch vụ mua ngoài hoặc tự sản xuất dùng để trao đổi, biếu tặng, cho, trả thay lương | Là giá tính thuế GTGT của hàng hóa, dịch vụ cùng loại hoặc tương đương tại thời điểm phát sinh các giao dịch này |

| Biếu tặng giấy mời xem các cuộc biểu diễn nghệ thuật, trình diễn thời trang, thi người đẹp và người mẫu, thi đấu thể thao do cơ quan nhà nước có thẩm quyền cho phép (trên giấy mời ghi rõ là không thu tiền) | Giá tính thuế = 0 |

| 2. Hàng hóa, dịch vụ dùng để khuyến mãi | |

| Hàng hóa, dịch vụ dùng để khuyến mãi theo quy định của pháp luật về thương mại | Giá tính thuế = 0 |

| Hàng hóa, dịch vụ dùng để khuyến mãi không theo quy định của pháp luật về thương mại | Là giá tính thuế GTGT của hàng hóa, dịch vụ cùng loại hoặc tương đương tại thời điểm phát sinh các hoạt động này |

| Cụ thể, với hình thức đưa hàng hóa, dịch vụ mẫu để khách hàng dùng thử không phải trả tiền | Giá tính thuế = 0 |

| Cụ thể, với hình thức bán hàng hóa, dịch vụ với giá thấp hơn giá bán trước đó trong thời gian khuyến mãi đã đăng ký hoặc thông báo | Là giá bán đã giảm áp dụng trong khoảng thời gian khuyến mãi đã đăng ký hoặc thông báo |

| Cụ thể, với hình thức hàng hóa, dịch vụ kèm theo phiếu mua hàng, phiếu sử dụng dịch vụ | Không phải kê khai tính thuế GTGT đối với phiếu mua hàng, phiếu sử dụng dịch vụ tặng kèm |

| 3. Hàng hóa, dịch vụ dùng cho tiêu dùng nội bộ | |

| Hàng hóa được xuất để chuyển kho nội bộ, xuất vật tư, bán thành phẩm, để tiếp tục quá trình sản xuất trong một cơ sở sản xuất kinh doanh

Hàng hóa, dịch vụ do cơ sở sản xuất kinh doanh cung ứng sử dụng phục vụ hoạt động sản xuất kinh doanh (phục vụ hội nghị khách hàng, tiếp khách…) |

Không phải tính, nộp thuế GTGT |

| Nếu không phục vụ sản xuất kinh doanh | Là giá tính thuế GTGT của sản phẩm bán ra thị trường tại thời điểm phát sinh nghiệp vụ |

| Cơ sở sản xuất kinh doanh tự làm, tự sản xuất tài sản cố định phục vụ cho sản xuất kinh doanh HHDV chịu thuế GTGT | Khi hoàn thành nghiệm thu bàn giao tài sản cố định: không phải lập hóa đơn

Thuế GTGT đầu vào hình thành tài sản cố định này được khấu trừ |

| Nếu tài sản cố định tự làm, tự sản xuất phục vụ cho sản xuất kinh doanh hàng hóa, dịch vụ không chịu thuế | Là giá tài sản cố định bán ra thị trường tại thời điểm hoàn thành nghiệm thu bàn giao tài sản cố định |

| Xuất máy móc, thiết bị, vật tư, hàng hóa dưới hình thức cho vay, cho mượn hoặc hoàn trả, nếu có hợp đồng và chứng từ liên quan thể hiện đúng bản chất giao dịch không mang tính thương mại | Không phải lập hóa đơn, không phải tính, nộp thuế GTGT |

| Đối với cơ sở kinh doanh có sử dụng hàng hóa, dịch vụ tiêu dùng nội bộ, luân chuyển nội bộ phục vụ cho SXKD như vận tải, hàng không, đường sắt, bưu chính viễn thông | Không phải tính thuế GTGT đầu ra

(cơ sở kinh doanh phải có văn bản quy định rõ đối tượng và mức khống chế HHDV sử dụng nội bộ theo quy định) |

(Quy định tại điều 7 Thông tư 219/2013/TT-BTC, khoản 2 điều 3 Thông tư 119/2014/TT-BTC)

5. Cách xác định giá tính thuế GTGT của một số đối tượng hàng hóa, dịch vụ cụ thể

| Đối tượng hàng hóa, dịch vụ | Cách xác định giá tính thuế GTGT |

| Cho thuê tài sản như cho thuê nhà, văn phòng, xưởng, kho tàng, bến, bãi, phương tiện vận chuyển, máy móc, thiết bị | Giá tính thuế là tiền cho thuê trả từng kỳ/trả trước cho cả thời hạn thuê chưa có thuế GTGT. Giá cho thuê do các bên thỏa thuận trên hợp đồng, trong phạm vi khung giá theo quy định của pháp luật (nếu có) |

| Vận tải, bốc xếp | Giá tính thuế là giá cước chưa có thuế GTGT, không phân biệt cơ sở trực tiếp vận tải, bốc xếp hay thuê lại |

| Tem, vé cước vận tải, vé xổ số kiến thiết (giá ghi trên nhãn là giá thanh toán đã có thuế GTGT) | Giá tính thuế = số tiền phải thu/(1+thuế suất) |

| Gia công hàng hóa | Giá gia công theo hợp đồng gia công chưa có thuế GTGT bao gồm cả tiền công, chi phí về nhiên liệu, động lực, vật liệu phụ và chi phí khác phục vụ cho việc gia công hàng hoá |

| Hoạt động đại lý, môi giới mua bán hàng hóa và dịch vụ, ủy thác xuất nhập khẩu hưởng tiền công/tiền hoa hồng | Là tiền công, tiền hoa hồng thu được chưa có thuế GTGT |

| Đại lý giám định, đại lý xét bồi thường, đại lý đòi người thứ 3 bồi hoàn, đại lý xử lý hàng bồi thường 100% hưởng tiền công/hoa hồng | Là tiền công/hoa hồng được hưởng (chưa trừ một khoản phí nào) mà doanh nghiệp bảo hiểm thu được, chưa có thuế GTGT |

| Cầm đồ: số tiền phải thu bao gồm tiền lãi thu từ cho vay cầm đồ và các khoản thu khác phát sinh từ việc bán hàng cầm đồ, số tiền phải thu này là giá đã có thuế | Giá tính thuế = số tiền phải thu/(1+thuế suất) |

| Dịch vụ casino, trò chơi điện tử, kinh doanh giải trí có đặt cược: số tiền thực thu là đã bao gồm thuế tiêu thụ đặc biệt trừ đi số tiền thưởng phải trả cho khách. | Giá tính thuế = (số tiền thu được do đổi cho khách trước khi chơi – số tiền trả thưởng cho khách)/(1+thuế suất) |

| Sách | |

| Sách bán đúng giá phát hành (giá bìa)

(giá bán (giá bìa) là giá đã có thuế GTGT) |

Giá tính thuế = giá bìa/(1+thuế suất) |

| Sách bán không theo giá bìa | Giá tính thuế là giá bán ra |

| Hoạt động in | |

| Hoạt động in không cung cấp giấy in | Giá tính thuế là tiền công in |

| Thực hiện các hợp đồng in, giá thanh toán bao gồm cả tiền công in và tiền giấy in | Giá tính thuế = tiền công in + tiền giấy |

| Xây dựng, lắp đặt | |

| Có bao thầu nguyên vật liệu | Giá tính thuế là giá xây dựng, lắp đặt bao gồm cả giá trị nguyên vật liệu |

| Không bao thầu nguyên vật liệu, máy móc, thiết bị | Giá tính thuế là giá trị xây dựng, lắp đặt không bao gồm giá trị nguyên vật liệu |

| Trường hợp thực hiện thanh toán theo hạng mục công trình/giá trị khối lượng xây dựng, lắp đặt hoàn thành bàn giao | Giá tính thuế là giá trị hạng mục công trình/khối lượng công việc hoàn thành bàn giao |

| Dịch vụ du lịch lữ hành | |

| Dịch vụ du lịch theo hình thức lữ hành, hợp đồng ký với khách hàng theo giá trọn gói (Giá trọn gói là giá đã bao gồm tất cả các loại thuế, phí) | Giá tính thuế GTGT = Giá trọn gói/(1+ thuế suất) |

| Trường hợp giá trọn gói bao gồm vé máy bay vận chuyển khách du lịch từ hoặc đi nước ngoài; các chi phí ở nước ngoài có chứng từ hợp pháp | Giá tính thuế = (giá trọn gói – các khoản thu của khách để chi cho các khoản trên)/(1+thuế suất) |

| Chuyển nhượng bất động sản | |

| Giá tính thuế = giá chuyển nhượng – giá đất được trừ

Chi tiết giá tính thuế chuyển nhượng bất động sản trong các trường hợp được trình bày chi tiết ở bài viết Thuế giá trị gia tăng với chuyển nhượng bất động sản |

|

(Quy định tại điều 7 Thông tư 219/2013/TT-BTC)

Căn cứ dự trên các cơ sở pháp lý:

– Luật số 13/2008/QH12;

– Luật số 31/2013/QH13;

– Nghị định 146/2017/NĐ-CP;

– Thông tư 219/2013/TT-BTC;

– Thông tư 119/2014/TT-BTC;

– Thông tư 26/2015/TT-BTC;

– Thông tư 43/2021/TT-BTC.

MISA meInvoice mong rằng qua bài viết các bạn đã nắm rõ các quy định liên quan tới giá tính thuế giá trị gia tăng đặc biệt là nguyên tắc xác định giá tính thuế GTGT và chi tiết giá tính thuế của một số đối tượng hàng hóa, dịch vụ phổ biến cụ thể. MISA meInvoice cũng hy vọng bài viết là tài liệu tham khảo hữu ích giúp các bạn tra cứu nhanh giá tính thuế GTGT và tự tin hơn khi thực hiện công tác kế toán thuế. Chúc các bạn thành công!

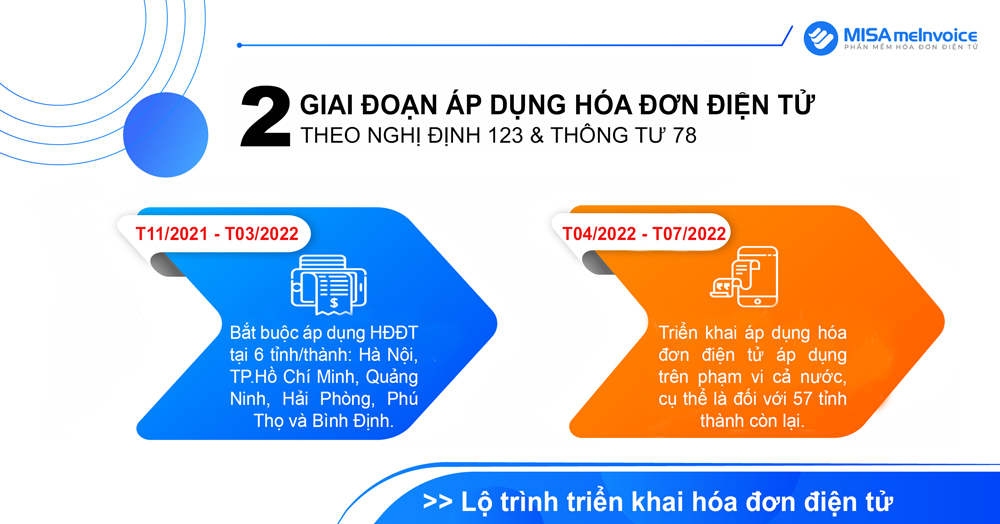

Bên cạnh đó, quý doanh nghiệp & các hộ, cá nhân kinh doanh cũng đừng quên lộ trình áp dụng hóa đơn điện tử trên cả nước trong giai đoạn sắp tới này nhé.

MISA meInvoice đã vượt qua quá trình thẩm định, xét duyệt khắt khe nhất và được Tổng Cục Thuế lựa chọn là một trong những đơn vị uy tín hàng đầu cung cấp giải pháp hóa đơn điện tử. Phần mềm được trang bị và nâng cấp các tính năng mới nhất để đáp ứng đầy đủ các nghiệp vụ về HĐĐT theo Nghị định 123 & Thông tư 78/2021/TT-BTC, cũng như đáp ứng quy định mới nhất về mức thuế suất GTGT 8% theo Nghị quyết 43 & Nghị định 15/2022/NĐ-CP.

Doanh nghiệp quan tâm phần mềm hóa đơn điện tử MISA meInvoice & có nhu cầu dùng thử MIỄN PHÍ đầy đủ tính năng hóa đơn điện tử MISA trong 7 ngày, vui lòng liên hệ Hotline: 090 488 5833 hoặc ĐĂNG KÝ tại đây:

![[Dành riêng cho khách hàng MISA] Cơ Hội Nhận Thưởng tới 500,000 VNĐ khi giới thiệu sản phẩm MISA tới bạn bè](/wp-content/uploads/2024/03/chuong-trinh-gioi-thieu-san-pham-misa-nhan-qua-218x150.png)

![[Mới] Cách tính thuế thu nhập cá nhân và mức đóng thuế thu nhập cá nhân cách tính thuế TNCN](/wp-content/uploads/2022/12/cach-tinh-thue-TNCN-218x150.jpg)

![[Mới] Hướng dẫn 03 cách tra cứu hóa đơn điện tử theo Thông tư 78 và NĐ123 tra cuu hoa don dien tu](/wp-content/uploads/2020/11/tra-cuu-hoa-don-dien-tu-218x150.png)

![[Tổng hợp] Những quy định mới về hóa đơn điện tử đáng lưu ý theo Thông tư 78 & Nghị định 123 quy dinh hoa don dien tu moi nhat](/wp-content/uploads/2021/11/quy-dinh-hoa-don-dien-tu-moi-nhat-218x150.jpeg)